今週のマーケット

| 銘柄 | 終値 | 騰落率 | 銘柄 | 終値 | 騰落率 |

|---|---|---|---|---|---|

| 米10年債 | 3.769% | +0.69% | ダウ | 34,305 | +1.28% |

| DXY | 102.099 | -1.21% | SP500 | 4,409.60 | +2.58% |

| ドル円 | 141.857 | +1.80% | NASDAQ | 15,083.92 | +3.82% |

| VIX | 13.54 | -2.10% | 金(Gold) | 1,957.555 | -0.16% |

| 原油 | 71.483 | +1.65% | BTC | 26,345.01 | +1.62% |

ビットコイン価格予想

週200MAより上で推移できるか

SECショックの下落は落ち着いた印象で、週200MAより上で推移できるかが焦点。

ヒンマン文書の公開は、一時上昇はあったもののセンチメントを変える衝撃はなし。(後述)

既定路線は、日200MA($24,000付近)がサポート意識されており、日足の下落チャネルをどこで上抜けできるかという見方。

週200MAより下は4年以上の長期目線でバーゲンセールなので、ガチホ分は買い。

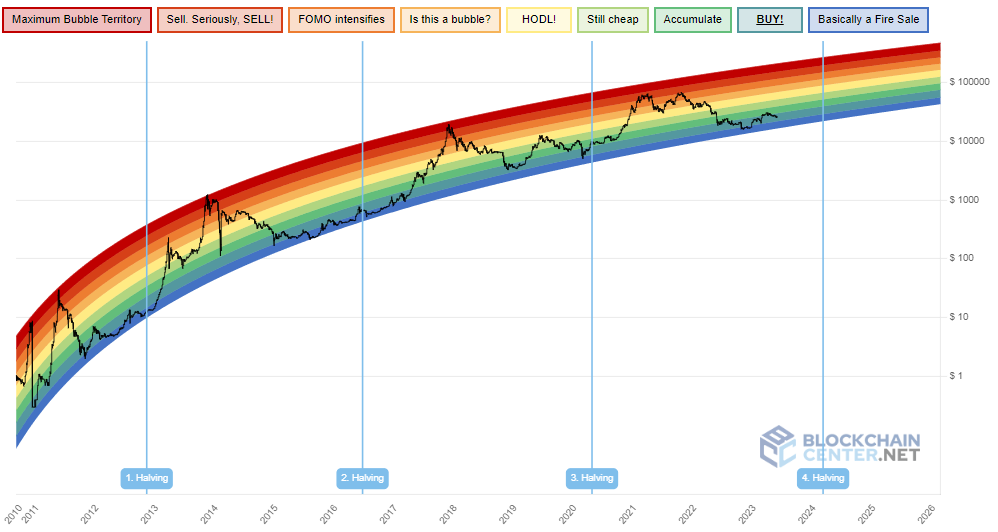

レインボーチャートは「BUY!!」

アルトコイン

| グループ | 数 | 占有率 | 主な銘柄 |

|---|---|---|---|

| ATH(史上最高値) | 1種 | 0.76% | OKB |

| 週足雲ブレイク | 3種 | 2.29% | BGB、AGIXなど |

| 週足雲に突入 | 14種 | 10.69% | BTC、ETHなど |

| 日200MAブレイク | 0種 | 0.00% | |

| 日足雲ブレイク | 0種 | 0.00% | |

| 日足雲内 or 下 | 113種 | 86.26% | ADA、SOL、MATICなど |

アルトの85%が仕切り直しに

グループ分けは、アルトの85%が日足雲と日200MAを大きく割り込み、一から仕切り直しに。

中には、2022年の底値をさらに深掘る通貨(ADA, ALGO, AVAX, GYM, APEなど多数)もあり、市場全体のセンチメントは悪化。

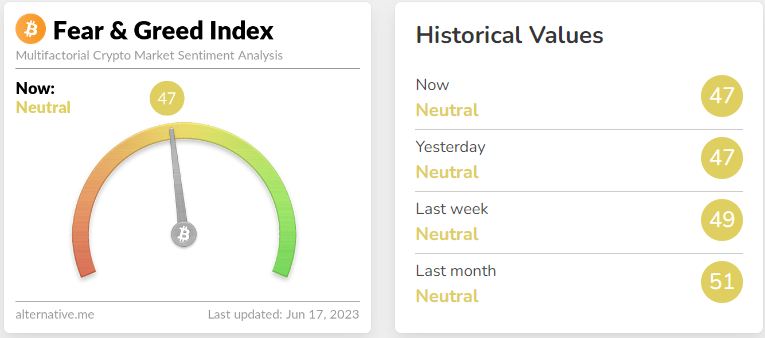

しかし、BTCとETHの下落率が低く、重要ラインでサポートされている事から、恐怖指数は40を割らずに推移しています。

下落幅に「恐怖指数」が伴っておらず、Fear&Greed Indexが40を割るまで、仮想通貨全体がもう一度下落してもおかしくない。

米国株主要株価指数

3指数で三役好転、Russel2000も週200MA上を推移

NASDAQに続いて、ダウもSP500も週足で三役好転に。

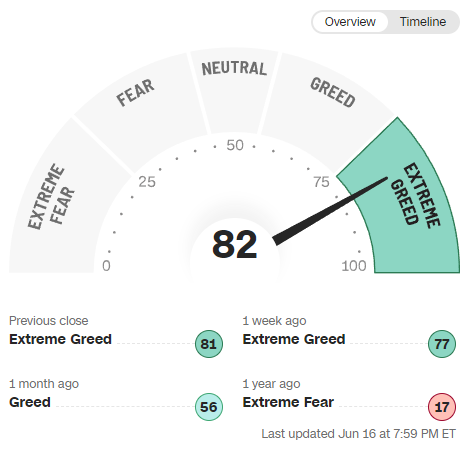

米国市場は下げ知らずで、Fear&Greed Indexは82を表示。

どれを見ても「調整なしで上げすぎ」なのでINのタイミングは注意!!

基本的な「長期上昇相場の過程である」目線は、変更なし。

落ちる時は、けん引している一部大型銘柄の勢いがなくなった時だと考えていますので、NASDAQと個別株(GAFAM, NVDA, TSLA)は注視していきます。

ドル円:円安方向へ警戒

週足で、こちらもNASDAQ同様「三役好転」に。

しかも、その過程でWボトムをつけて上抜けてからネックラインで折り返す鉄板パターン。

週RSIもまだ63で、上昇余地あり。

テクニカル的には、もう一度円安方向に強く試す展開が既定路線。

後述の日銀政策決定会合の今後の動向に左右されそうです。

米国経済指標

CPI(消費者物価指数)

| 日時 | 時間 | 国 | 指標 | 前回 | 市場予想 | 結果 |

|---|---|---|---|---|---|---|

| 6月13日(火) | 21:30 | 米 | CPI(消費者物価指数) | 4.9% | 4.1% | 4.0% |

| 6月13日(火) | 21:30 | 米 | CPI(消費者物価指数)コア | 5.5% | 5.3% | 5.3% |

市場予想通りの成長鈍化で利上げ停止に傾く

昨年7月の9.1%を頂点に、明確にインフレ鈍化を辿る。

前年比で4%とまだまだ高いものの「利上げ停止により傾くだろう」という結果で、米国株高へ。

PPI(生産者物価指数)

| 日時 | 時間 | 国 | 指標 | 前回 | 市場予想 | 結果 |

|---|---|---|---|---|---|---|

| 6月14日(水) | 21:30 | 米 | PPI(生産者物価指数) | 2.3% | 1.5% | 1.1% |

| 6月14日(水) | 21:30 | 米 | PPI(生産者物価指数)コア | 3.2% | 3.0% | 2.8% |

市場予測を下回る鈍化で2年半ぶりの低水準

CPIに続き、こちらも利上げ停止を後押しする結果に。

インフレへの警戒は弱めないが、米経済の減速が髄所に見られるようになってきた印象。

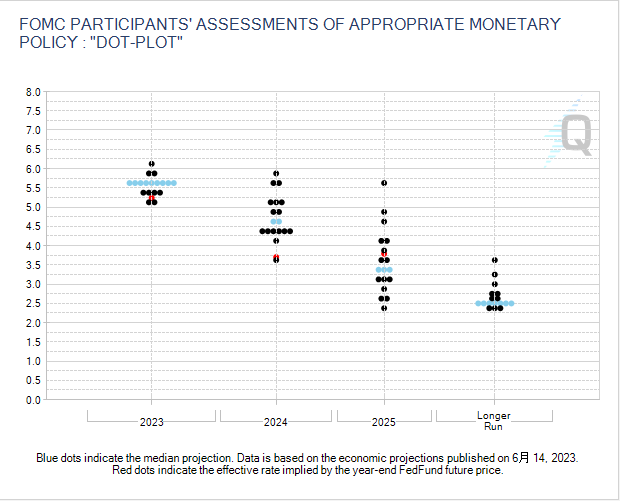

FOMC

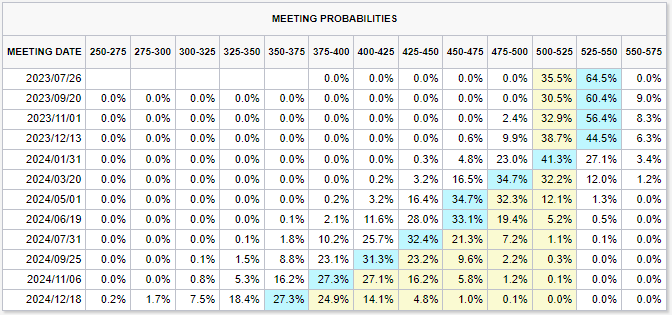

・市場予想通りの利上げ停止(5.00-5.25%据え置き)

・声明で7月利上げ再開の可能性を残す

・政策金利見通し(ドットチャート)は、今年中に追加0.5%の利上げ予想が大勢で年内利下げ下げ予想はなし

市場予想通りの利上げ停止

「7月以降の利上げ再開の可能性を残し、利上げ停止」は市場予想通り。

「金利を据え置くことで、追加の情報と金融政策への意味合いを精査する」と利上げと実体経済に与える影響のタイムラグを見極める姿勢。

今後の市場予想は「年内にあと1回の利上げがあり、利下げはしない」が約半数に。

ドットチャートは追加利上げを示唆

概ね市場予想通りも、サプライズは政策金利見通し(ドットチャート)。

FRBメンバー全員が「年内利下げはなし」となり、「年内で計0.5%の追加利上げ」が大勢に。

「市場への金利影響を見極めながら、必要に応じて追加利上げを行う姿勢を継続」で市場予想よりタカ派のサプライズ。

米国株も仮想通貨も下落。

但し、米国株は全体的に下落しているものの、NVIDIAなど一部の強い銘柄にけん引されて指数では下げていないようにみえるので注意。

小売売上高

| 日時 | 時間 | 国 | 指標 | 前回 | 市場予想 | 結果 |

|---|---|---|---|---|---|---|

| 6月15日(木) | 21:30 | 米 | 小売売上高 | 0.4% | -0.1% | 0.3% |

| 6月15日(木) | 21:30 | 米 | 小売売上高コア | 0.4% | 0.2% | 0.1% |

予想外の増加で消費は底堅い

CPI、PPIと予想通りの鈍化を見せていたが、小売売上高は予想外の増加に。

やはり今月も強弱が入り乱れる指数結果に。

インフレ圧力は少しずつ鈍化しているが、消費は底堅さを示す。

パウエル議長の言う通り、7月以降も利上げの可能性は捨てきれない状況が続きます。

来週の主な指数発表

今週は、指数発表目白押しでしたが、来週は大きな指数発表はなし。

但し、6月19日(月)は、祝日Juneteenth National Independence Day(ジューンティーンス)で米国市場がお休みで、値動きは火曜日からになります。

2021年から新たに制定された祝日「ジューンティーンス」はこちらから

他国の経済指標

ECBは0.25%利上げを継続で金利3.5%へ

米国同様、過去最速での利上げペースが続く

インフレ対策で、米国のあとを追うように利上げが続いています。

今回は0.25%利上げで、ECB政策金利は4%に。

市場予想通りですが、欧州ではまだまだ昨年の米国同様に「歴史歴なスピード利上げによるインフレ対策」が続いています。

日銀政策決定会合:植田日銀はハト派と市場が捉える

金融緩和の維持路線を示す

ハト派の金融緩和政策が継続される説明で、日本株高・円安に。

日足で大きく円安に振れて、Twitterで「為替介入」がトレンド入り。

また急激な円安になるのか?市場が警戒しています。

日本は、米国や欧州とは異なり、いまだ金融緩和政策を継続して、インフレの動向を見守っています。

植田総裁の就任で、日米金利差の構造が解消すると思われていましたが、日本で金融緩和政策が続き、米国では年内利下げはないとなると再度、円安に振れる可能性もあります。

2022年を超える急激なペースにはならないと思いますが、「円安に振れやすい環境」である事は理解しておく。

今週の仮想通貨ニュース

SEC長官ゲンスラー氏の解任を求める法案を提出

先週、ついにBinance本体とCoinbaseを提訴し、業界混乱の中心にいるゲンスラー氏がSEC内部からもその信用が失墜。

仮想通貨業界に適切な規制を求める声が一気に噴出しています。

ヒンマン文書公開

XRPの証券性を否認するものではなく、価格は横ばい

要約は以下の通り

- 「仮想通貨それ自体は有価証券ではない」と発言あり

- 「ETHを証券として規制する必要性はない」という文面があるものの、その詳細や根拠を示す内容はなかった

XRP裁判の判断材料になると予想していた方々からすると、期待に添う内容ではなかった。

しかし、仮想通貨はそれ自体が証券ではないという趣旨もあり、特にETHに証券性がない場合は、ERC-20のコインも同様なのでは?という推論が成り立つ。

XRP裁判を後押しする内容ではないが、「対ゲンスラー」には効果のある内容。

引き続き、関連ニュースを見守っていきます。

AppleがBTCウォレットのアップデート非承認

他企業に波紋が広がるか

ウォレットアプリの特に大きな変更がないアップデートが非承認に。

先日のSEC訴訟問題を受けて、Apple内部の審査方法が変わっていると市場が捉える。

このアプリ非承認自体が大きな問題ではないが、これに「右習え」で同様の基準が米国企業に広がると、仮想通貨業界にとっては厳しい状況になる。

気になるニュースとして関連情報をウォッチします。

米ブラックロック、ビットコインETFを申請

ビットコインETHの米国市場上場は、業界の夢

これまで2018年頃から、いくつもの米国企業が何度も申請し、その全てがSECに否認されている。

米国以外で現物ETFが承認されたり、米国でビットコイン先物が承認されたりと以前よりは、周りの環境は整ってきている。

今回の申請がすぐに承認されるとは思えませんが、ビットコインETFの米国市場上場は、目先で想定される最大のファンダです。

関連情報は、必ずチェックしていきます。

コメント