ハト派転換のFOMCに!!

米長期金利は急落し、米国株はダウが史上最高値更新へ!!

強い米国株相場となりそうな市場センチメント。

アルトコインは連日のように単独爆上げが続き、

仮想通貨はバブル相場入りの雰囲気へ!!

ビットコイン価格予想

約10%の調整が入る

$44,488から$40,222まで約10%の調整が入りました。

このままもう一度$45,000に向けてチャレンジが既定路線。

但し、下記3つが大きな調整が近いことを示唆。

・日足で10月中旬から弱気ダイバージェンス継続中

・日足で移動平均線との大幅乖離

・週RSI80越え

「頭と尻尾はくれてやれ」で、市場の方向が賭けにならない

雰囲気になるまで、今は一部利確して「待ちの相場」としています。

アルトコイン

| グループ | 数 | 占有率 | 主な銘柄 |

|---|---|---|---|

| ATH(史上最高値) | 6種 | 3.97% | OKB、ORDIなど |

| 週足雲ブレイク | 42種 | 27.81% | BTC、ETHなど |

| 週足雲に突入 | 29種 | 19.21% | DOGE、UNIなど |

| 日200MAブレイク | 64種 | 42.38% | MATIC、SANDなど |

| 日足雲ブレイク | 3種 | 1.99% | COMBO、LTCなど |

| 日足雲内 or 下 | 7種 | 4.64% | GST、PSGなど |

ビットコインは調整もアルトは下落せず

ビットコインの調整とは裏腹に、アルトは日替わりで単独爆上げが生まれ、

バブル相場の入り口を感じさせる雰囲気に。

センチメントも全体の94%が日200MAより上で推移する先週の状態をキープ。

特に、SOL、AVAX、BCR-20の関連銘柄の爆上げが多く、

10月から2か月で20倍もいくつか出始めています。

ミームコインがニュースの中心になることも「バブルらしさ」があり、

少なくとも「今」は利確フェーズであって、買い場ではない。

上がりそうな銘柄を選定して、ビットコイン同様、調整を待ちましょう。

今週のマーケット

| 銘柄 | 終値 | 騰落率 | 銘柄 | 終値 | 騰落率 |

|---|---|---|---|---|---|

| 米10年債 | 3.913% | -7.47% | ダウ | 37,275.2 | +2.85% |

| DXY | 102.594 | -1.34% | SP500 | 4,719.18 | +2.49% |

| ドル円 | 142.134 | -1.95% | NASDAQ | 16,623.45 | +3.35% |

| VIX | 12.28 | -0.57% | 金(Gold) | 2,019.540 | +0.75% |

| 原油 | 71.955 | +0.21% | BTC | 41,940.29 | -4.22% |

米国株主要株価指数

ダウがATH!!強い米国株が来年も続く

FOMCのハト派転換で、指数のうち、最初にATHを上抜けしたのはダウ!!

市場のけん引役となっています。

SP500、NASDAQもATHは時間の問題となっており、3指数が

ATHを上抜けすると、2021年を彷彿とするような「強い米国株」になると予想されています。

まずは、年末までに

・3指数が全てATHを上抜けできるか?

・Russel2000が直近高値($2,030)を超えていけるか?

の2点がクリアできると、2024年に大きく上がる相場の下地となりそうです。

金利と為替

市中金利も急落、ドル安へ

FOMCのハト派転換を受けて、市中の長期金利が急落。

ドル安に振れ、ドル円は142円台に。

今後は、10年金利は3%を目指して下落を続け、

ドル円は、こちら(2023-11-25分析)の通り、

週200MAを目指して円高が進んでいきそうです。

米国経済指標

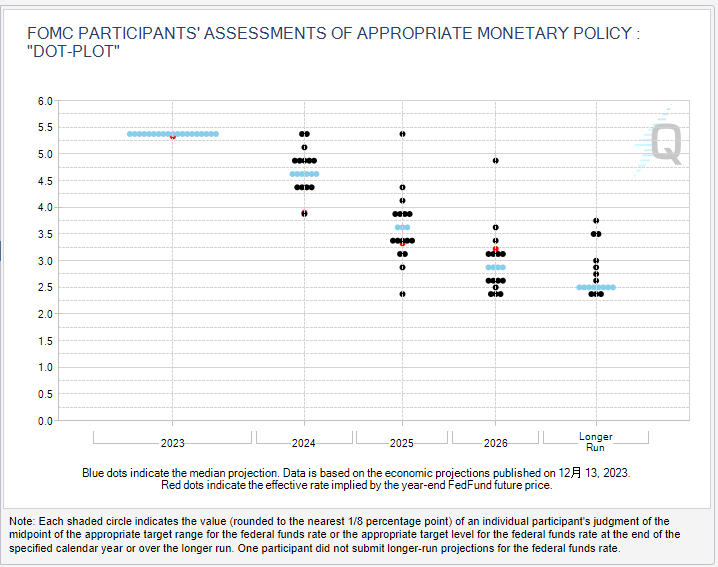

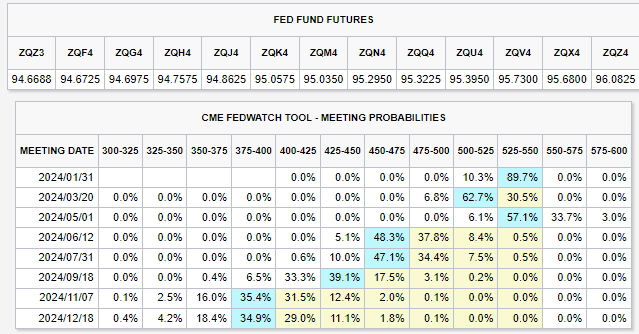

FOMC(12月)

米金利据え置き「5.25-5.50%」※市場予想通り

ドットチャート:2024年に0.75%(3回)の利下げが中央値

パウエル議長:「利下げは視野に入り始めている」

市場は、ハト派への転換と捉え、ドル安・米国株高へ

ハト派に転換でドル安・米国株高へ

大方の予想は「タカ派を示し、市中金利を高く維持」でしたが、

その予想を裏切り、来年の利下げ時期を話し合う「ハト派」に転換。

市中金利は急落し、ドル安・米国株高となりました。

これを受けて、ダウがATH($37,000-)へ。

ドットチャート:2024年に3回利下げが中央値

ドットチャートが更新され、2024年で0.75%の利下げが中央値。

市場は、2024年に1.25%利下げまでを織り込んでいるため、今でも楽観的相場。

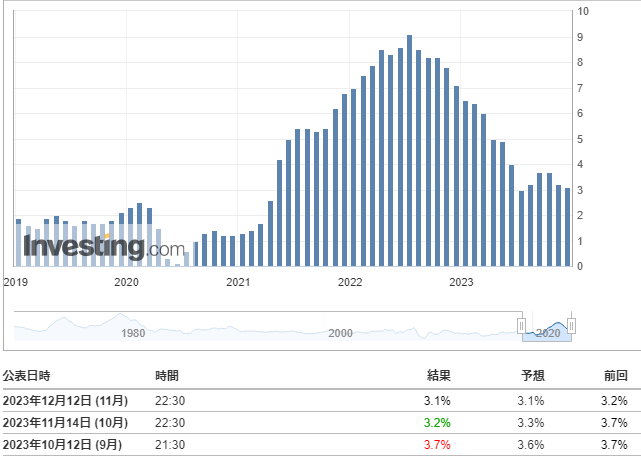

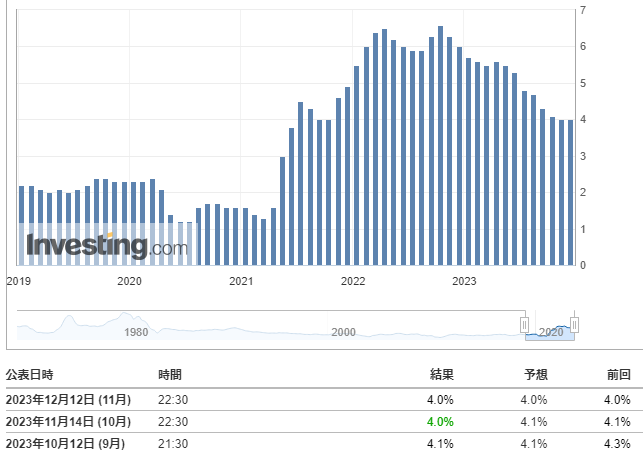

CPI(11月)

市場予想通りの横ばい

CPI、コアともに市場予想にぴったりの横ばい。

インフレ減速とはならず、FFレート予想と株価には大きな影響なし。

雇用統計とCPIに注目が集まり、指数発表で株価が乱高下する時代は

一区切りついたようです。

FOMCには引き続き注目が集まりますが、指数発表時の株価影響は

少しずつ弱まっています。

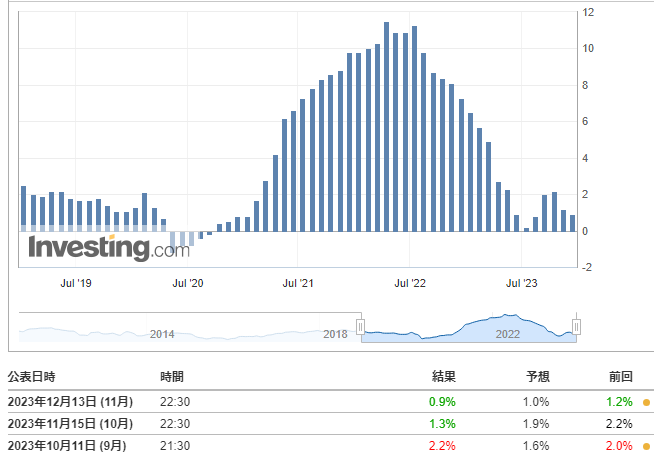

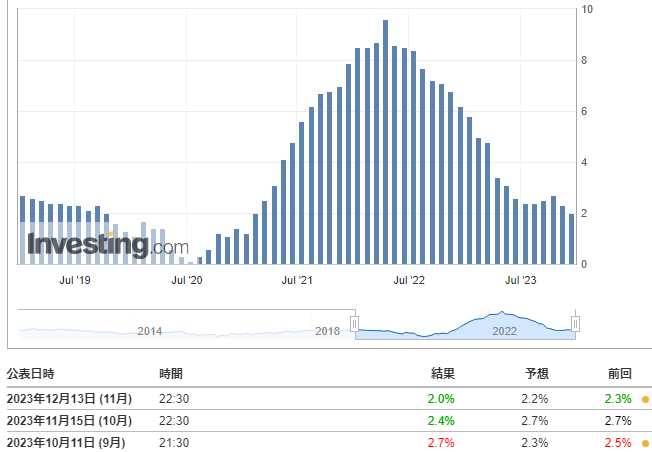

PPI(11月)

横ばいも徐々に鈍化を確認

横ばいだが、徐々に鈍化している傾向が見て取れる。

インフレ圧力が弱くなっていると感じられる内容で、株価への影響はほぼなし。

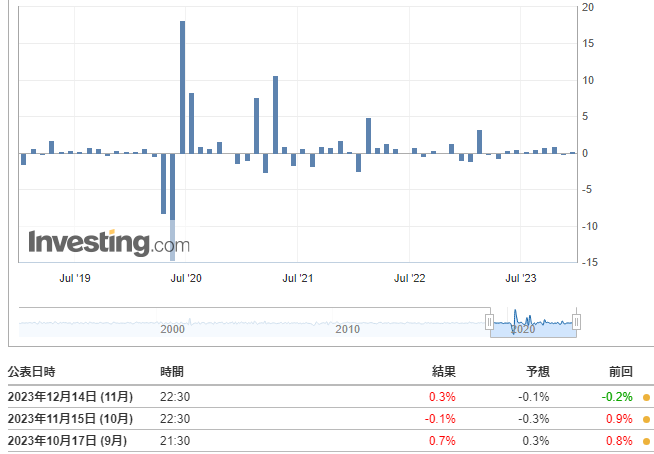

小売売上高(11月)

前月比プラスの強さ

市場は、前月比マイナス予想でしたが、結果はプラスで堅調な米経済を示す。

11月ブラックフライデーは、前年比で売上の落ち込みがなかったことが読み取れます。

来週の主な指数発表

12月4週の主な指数発表は下記の通り。

注目は、日銀金融政策決定会合と米PCEデフレータ。

年末は、指数の発表がありませんので、上記が今年最後の指数発表です。

今週の仮想通貨ニュース

2024年度税制改正大綱で法人の仮想通貨保有を推進

法人の「期末時価評価課税」も対象外へ

法人が期末の法人税で含み益を計上しなくてよい変更へ。

日本でも、マイクロストラテジーのように、企業で仮想通貨を

保有する企業が増えていきそうです。

ビットコインに強気な報道が多数

短期での天井が近いことを示唆か

連日、大きな上昇を予想する報道ばかりになってきました。

2025年までの大きな流れで見れば、上昇していくように感じていますが、

報道が偏る場合は、市場が逆に行くことがよくあります。

強気な報道が多くなればなるほど、風船が破裂する可能性が

ありますので、ポジションに注意していきます。

今週の米国経済ニュース

ECBは追加利上げの可能性を残す

金利据え置きも、米国政策には同調せず

FOMCは「追加利上げせずに利下げ開始を議論し始める時期」としましたが、

ECBはこれに同調せず、追加利上げの可能性を残し、金利据え置きに。

2023年は、米国の半年遅れで利上げを続けていた欧州市場ですから、

妥当な判断と言えそう。

今後も、世界的なインフレの行方を確認することを目的に、

ECBの政策は注視していきます。

エピックゲームズにGoogle敗訴

スマホアプリの収益構造が覆るか

AppStoreとGooglePlayに集約されているスマホの課金事情に変化が訪れそうな判決に。

このビジネスモデルは、AppleとGoogleの収益を下支えしていただけに、

2社に株価への影響もありそう。

これを機に、他ゲーム会社が同様の動きをする可能性は高く、今後の動向を注目していきます。

コメント